“减肥神药”暴利生意经:马斯克“代言”,两巨头今年已赚1196亿元

减肥双雄,日赚4.37亿元,两者市值顶得上4.2个茅台。

要问2024年医疗健康领域内最炙手可热的板块有什么?

减肥药无疑。

人类对美的追求自古皆然,随着生活品质不断提升,大众对于外貌管理的标准也日益拔高。

这股不分体型、力求完美体态的“全民瘦身”风潮,无疑成为减肥药市场顺势而起的催化剂。

2022年10月,特斯拉首席执行官埃隆·马斯克通过社交媒体平台X透露,他通过禁食计划和减肥药物Wegovy,在一个月内成功减重9公斤。凭借其“顶流”效应,加之公众对高效率低成本减重方案的追捧,迅速在全球范围内引发了一场减肥药购买狂潮。

作为一种主要由肠道L细胞分泌的肠促胰岛素激素,胰高糖素样肽-1(简称GLP-1)不仅能够有效调节胰岛素与胰高血糖素的分泌,近年来还被发现具有通过延缓胃排空过程来降低食欲、加速能量代谢的功能,从而达到助力体重管理目标。鉴于其安全性高、药效持久以及较低的体重反弹风险,GLP-1类药物一时间成为减肥药中的明星产品。

而且,随着近期减肥药市场持续发酵,该领域又一次成为行业关注的焦点。

一方面,就在11月17日,诺和诺德旗下用于长期体重管理的司美格鲁肽注射液正式在中国上市,商品名为诺和盈。产品一经上市就在各大电商平台掀起“抢购潮”。上市的第二天,全国公立医院首张处方在上海复旦大学附属中山医院内分泌科开出。

目前,在天猫、阿里健康、美团以及饿了么等平台搜索相关药物,均能看到预约留药服务信息。

另一方面,瑞士制药巨头罗氏近期在精简产品线的同时,又加大对减肥药领域的投入力度。公司首席执行官托马斯·施奈克(Thomas Schinecker)在接受《金融时报》采访时表示,其首款减肥药有望提前至2028年面世,进程“推进得比预期更快”。

美国《福布斯》杂志曾指出,Ozempic、Wegovy、Mounjaro及Zepbound等药物取得的巨大成功激发了众多制药公司涌入减肥药赛道的强烈意愿。行业巨擘的积极入场与明星产品的频繁进展,无疑映射出当前行业的某种趋势,这不禁让我们发问:减肥药是一场暴利生意吗?

现被“诺礼”双雄垄断,未来或超千亿美元规模

今年2月,国际医学期刊《柳叶刀》发表的一项研究显示,截至2022年,全球有超过10亿人面临超重的问题。具体而言,成人肥胖症患者增至8.79亿,其中女性为5.04亿、男性为3.74亿,这一数字是1990年的四倍有余。此外,还有1.59亿儿童遭受肥胖症的困扰。

与日剧增的肥胖症患者数量让减肥药行业迎来增长机遇,据咨询公司沙利文数据,至2030年,全世界肥胖人口预计将达到19.92亿。这一趋势伴随着肥胖问题的日益严峻以及公众健康保健意识的增强,共同推动了减肥药市场规模快速扩张。

国际投资银行高盛在先前发布的报告中也作了类似预测,指出全球抗肥胖药物市场年化规模有望到2030年实现16倍增长,整体市场规模将达到1000亿美元。同样,英国巴克莱银行也对减肥药市场持积极预期。

在以GLP-1类药物为主导的行业布局中,诺和诺德(NVO.N)和礼来(LLY.N)两家公司长期稳坐头把交椅,是被誉为“GLP-1双雄”的存在。据统计,目前仅这两家公司便占据了市场总量的九成之多。

长期以来的高份额市场占比在两家公司的财报中得到充分体现。以诺和诺德为例,2024年前三季度公司实现营收2047亿丹麦克朗(约合290.67亿美元,按发稿日汇率计算),同比增长23%;实现净利润727.58亿丹麦克朗(约合103.32亿美元),同比增长18%。其明星产品线——司美格鲁肽系列,贡献了1412.13亿丹麦克朗(约合200.52亿美元)的营收。

具体来看,注射用降糖药Ozempic的销售额为864.89亿丹麦克朗(约合122.81亿美元),同比增长32%;口服降糖药Rybelsus的销售额为163.84亿丹麦克朗(约合23.27亿美元),同比增长29%;减肥药Wegovy的销售额为383.4亿丹麦克朗(约合54.44亿美元),同比增长77%。

至于礼来的业绩,公司前三季度实现营收315亿美元,同比增长27%;实现净利润61.8亿美元,同比增长102.58%。深入剖析数据,拳头产品替尔泊肽的销售额为110亿美元。其中降糖版Mounjaro的销售额为31.1亿美元,增幅较去年同期翻了一番;减重版Zepound的销售额为12.6亿美元。

随着市场规模的迅猛扩张和营收涨幅逐渐上升,两家公司也步入高速增长阶段。

诺和诺德一跃成为欧洲市值最大的药企,礼来更是在2023年一举夺得全球市值最高药企的桂冠。截至发稿日,诺和诺德市值为4441亿美元,礼来市值达6903亿美元。行业专家预测,在减肥药市场持续火热的推动下,两家公司市值水涨船高,特别是礼来,未来或有望成为全球首家市值突破万亿美元的药企。

整体来看,诺和诺德+礼来,两者市值总和超过1.13万亿美金,顶得上4.2个茅台(市值)。今年前三季度,两者营收合计达605.67亿美元(4386.84亿人民币),利润合计达165.12亿美金(1195.95亿人民币)。

如此诱人的市场回报,自然引得众多MNC纷纷投身减肥药生意。丹麦银行Sydbank分析师Soren Lontoft Hansen认为,减肥药市场并非“两家独大”的格局,预计未来几年内仍将维持强劲的增长势头。这为新入局者提供了发挥空间,而新药物的涌现也将进一步推动市场的良性竞争,促进整个行业的健康发展。

据悉,勃林格殷格翰、安进、罗氏等公司正试图在减肥药市场分得一杯羹。

2023年8月,勃林格殷格翰宣布启动Survodutide的三期临床试验,该药物由其与Zealand Pharma联手研发,用于治疗超重或肥胖以及代谢功能障碍相关的脂肪性肝炎。此前的一项二期临床试验已显示出良好的减重效果,即未患2型糖尿病的超重受试者在经过46周的治疗后,有40%接受最高和次高剂量注射的患者实现体重降低19%。

阿斯利康则采取不同的策略入场,2023年11月,公司与诚益生物就口服GLP-1产品AZD5004(又称ECC5004)达成独家合作协议,最高交易金额超20亿美元。据了解,该药物目前处于一期临床试验阶段,其治疗范围涵盖肥胖症、2型糖尿病及其他心血管代谢性疾病。

辉瑞则反复押注在同一款药物上——Danuglipron口服减肥药,该药物预计将在下半年迈入中期研究阶段。值得注意的是,约一年半前,Danuglipron曾因安全性不佳而被暂停推进。如今经过扫除技术障碍、调整使用频率之后再次重返减肥药市场竞争行列。

近期也有行业消息称罗氏正着手缩减其医药产品线,进军减肥药市场。事实上,这一战略调整早有端倪,自去年三季度起,罗氏便已开始频繁精简肿瘤学、抗感染和神经科学等领域的规划,终止了20%的新分子实体药物开发。

与此同时,罗氏在减肥药领域的布局也在不断推进。2023年12月,公司宣布斥资27亿美元收购减肥药开发商Carmot Therapeutics,并预留了最高可达4亿美元的里程碑付款。

而到今年7月,从Carmot收购而来的口服GLP-1受体激动剂CT-996传来捷报,试验结果显示,未患有2型糖尿病的肥胖症患者在服用药物四周时间内体重减轻7.3%,安慰剂组仅为1.2%。

这意味着,罗氏也拥有了能与礼来等竞争对手相抗衡的重要筹码。

值得一提的是,关于公司优化管线的原因,罗氏首席执行官Thomas Schinecker认为需要考虑产品落地的现实问题,表示制药商需要终止部分项目,从而释放资金来投资并加速那些潜力巨大且能为患者带来显著影响的项目。

这一策略选择不禁让业界猜测,罗氏或许正将那些因优化管线而节省的资金重新聚焦于回报率更为可观的减肥药领域。

国内市场蕴藏潜力,众多企业竞相涌入红海

将目光投向国内,中国作为肥胖和超重人口数量排名前列的国家,减肥药在国内市场同样拥有很大发展空间。

国家卫健委于10月17日最新发布的国内首部肥胖多学科诊疗指南——《肥胖症诊疗指南(2024年版)》指出,我国成年人肥胖症的患病率为16.4%,按年龄分布来看,男性比女性的患病率更高;按人口分布来看,北方人群的患病率相较于南方更高。

面对如此庞大的消费市场,中国减肥药行业的商业竞争异常激烈,众多企业纷纷试图抓住这一市场机遇,以期在“内卷”严重的环境中脱颖而出。

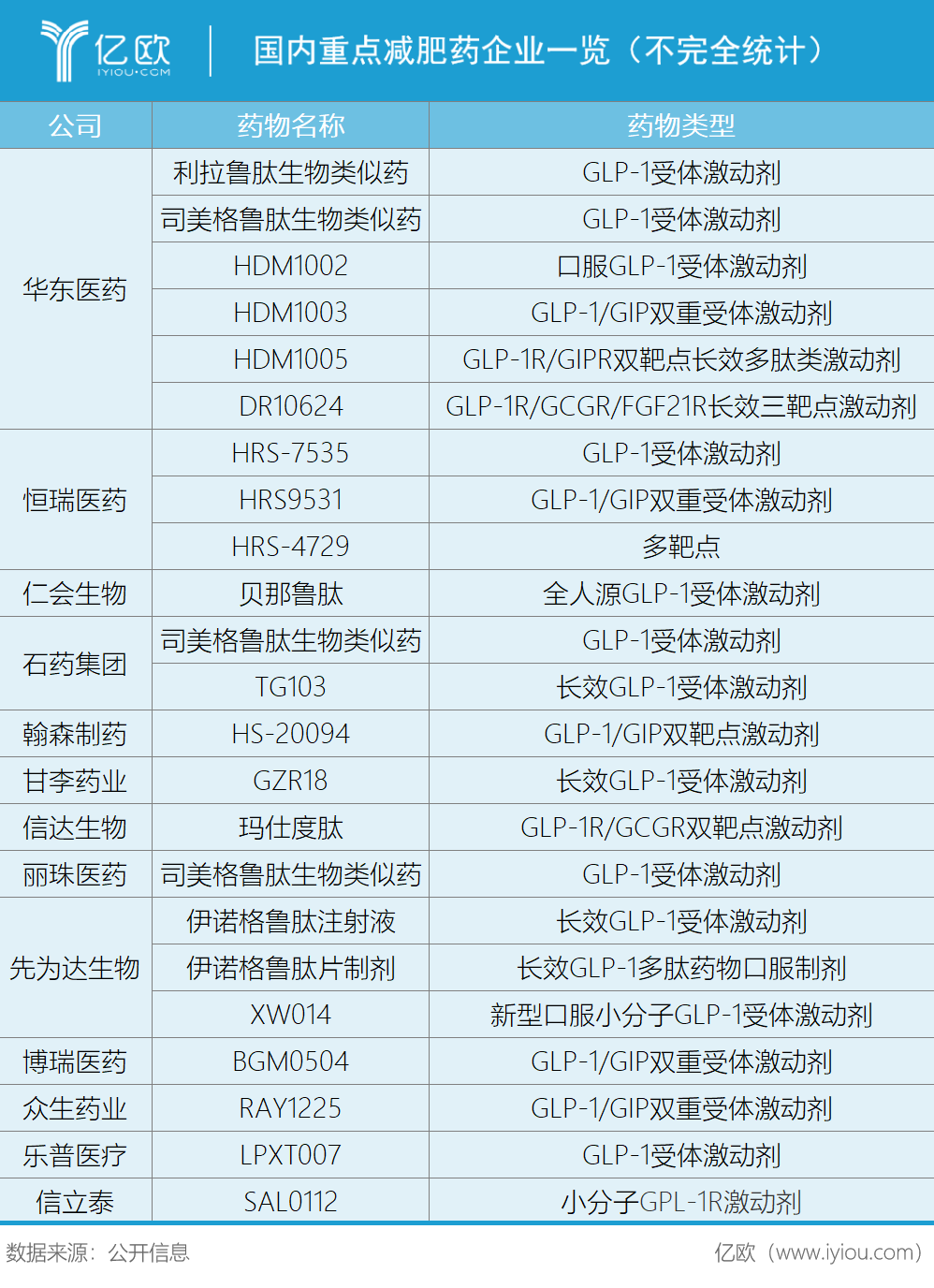

首先就是华东医药,这家创立于1993年的老牌药企始终跟紧行业浪潮,除了深耕中药、心血管药物及医美等领域外,还积极布局减肥药领域。旗下产品利拉鲁肽已成为国内第一个获批上市的利拉鲁肽生物类似药,同时司美格鲁肽生物类似药的研发也在稳步推进中。

此外,华东医药的研发管线还涵盖口服GLP-1受体激动剂、GLP-1R/GIPR双靶点长效多肽类激动剂以及GLP-1R/GCGR/FGF21R长效三靶点激动剂。凭借这些药物,华东医药有望在未来成长为“中国版诺和诺德”。

“医药一哥”恒瑞医药在代谢领域同样展现出强劲实力,其在研小分子GLP-1受体激动剂HRS-7535作为一款口服药,与市面普遍售卖的注射剂型相比更为便携,目前正处于二期临床试验阶段。另外一款GLP-1R/GIPR双重激动剂HRS9531分为注射液和口服药两种剂型,其中HRS9531注射液已进入三期临床试验,或成为礼来替尔泊肽的有力竞争对手。

就在5月,恒瑞医药在减肥药领域还达成一笔“超级出海交易”,公司将旗下三款在研GLP-1药物HRS-7535、HRS9531、HRS-4729在海外的开发、生产和商业化独家权利授予美国公司Hercules,而恒瑞医药将获得一笔最高超过60亿美元的高额回报。

仁会生物也在国内减肥药市场占据重要一席,旗下贝那鲁肽针对超重和肥胖适应症于2023年7月获国家药监局批准上市,成为我国首款获批用于减重的原创新药,也是全球第三款GLP-1类减重新药。作为一款“土生土长”的减肥药,贝那鲁肽更能贴合中国人群的生理特点,也能更有效地满足国内患者的治疗需求。

而作为医美巨头的爱美客也瞄准减肥药赛道,在该领域做了很多尝试。据悉,旗下利拉鲁肽注射液、司美格鲁肽注射液和去氧胆酸注射液均处于在研阶段。

除此之外,石药集团、翰森制药、甘李药业、众生药业等公司在减肥药研发领域均有布局。

值得注意的是,受到诺和诺德与礼来在减肥药市场上垄断地位的影响,国内药企在这条道路上并不好走。

首要挑战在于,两大行业巨头诺和诺德与礼来的减肥药产品已在中国市场先后获批。经梳理,司美格鲁肽于2021年首次在中国上市,主要用于治疗糖尿病,直至2024年才拓展其适应症至减重领域。同样地,替尔泊肽也于今年才获得批准。

2021年4月,司美格鲁肽获国家药监局批准上市,商品名为诺和泰,适应症为辅助饮食和运动以改善2型糖尿病患者的血糖控制,每周皮下注射一次;

2024年5月,替尔泊肽在中国获批上市,用于改善成年人2型糖尿病患者的血糖;

2024年6月,国家药监局批准司美格鲁肽用于长期体重管理,商品名为诺和盈;

2024年7月,替尔泊肽获得批准针对长期体重管理适应症,成为在国内获批的第二款GLP-1类减重药物。

不过,诺和诺德于6月在中国获批用于减重时,就有市场传言称,由于难以同时满足国内外区域的市场需求,公司可能会在中国地区采取限购措施。

因此,公司面对产能瓶颈也在积极行动不断扩大生产规模以应对市场需求:

2月5日,诺和诺德宣布斥资110亿美元,收购药品灌装巨头Catalent的3个灌装成品基地;

3月19日,诺和诺德在天津追加约5.56亿美元(约合人民币40亿元)投资用于扩大无菌制剂生产能力,预计扩建项目将于2027年之前完成;

6月25日,诺和诺德在获批当日又宣布了一项投资计划:在美国北卡罗来纳州克莱顿市建造第二座灌装和精加工制造工厂,占地140万平方英尺,用于提升生产司美格鲁肽相关药物Wegovy和Ozempic的能力,,投资总额达41亿美元。

礼来也不甘示弱,在10月11日还宣布了一项大规模全球产能升级计划,决定投入15亿元升级其苏州工厂的产能,满足中国患者的需求并支持管线产品生产。

限购措施和频繁扩产行动足以透露出两家公司对于供给短缺的担忧,而这为中国企业提供了难得的机遇。

在2024年西普会上,银诺医药电商及零售业务部副总裁肖璟指出,到2030年中国GLP-1药物的市场规模将壮大至1147亿元,其中减重消费市场将占据超四成份额。自2021年以来,GLP-1药物在中国的市场规模和占有率就处于逐年攀升趋势,预计至2030年将产生51%的增长。

这意味着,随着市场规模不断扩大,诺和诺德和礼来的产能问题愈发凸显,为中国企业提供了填补产能空缺、在行业站稳脚跟的宝贵空间。

反思

在减肥药这一兼具医疗和消费双重属性的领域中,我们观察到一个变化:部分原本专注于肿瘤药研发的企业,正逐渐将视野投向减肥药。

以罗氏为例,该公司可谓是肿瘤学领域的佼佼者,经过数十年深耕已在乳腺癌、肺癌、淋巴瘤、血液瘤等多个治疗领域建立了稳固的领先地位。恒瑞医药的肿瘤药研发管线也十分丰富,目前已覆盖乳腺癌、胃癌、肺癌、结直肠癌、白血病等多个病种,拥有扎实的研发储备。

这不禁让人产生疑虑:制药企业纷纷追随这场暴利生意,究竟是不是明智之举?再者市面上多数长效减肥药的使用频率为每周一次,若要持续保持减重效果,长期使用这些药物是否会引发药物依赖或成瘾问题?

更令人担忧的是,这种趋势是否会引导医疗行业过度关注减肥药领域,而忽视了那些“救命药”的研发,最终导致劣币驱逐良币,这些问题都值得我们深刻反思与探讨。

全部评论