投中观点:2011年中国IPO市场十大最受关注交易

2011年中国企业在全球各主要资本市场IPO的表现普遍不及2010年。A股市场在年初的泡沫顶点迎来了创下最高发行市盈率、最大首日破发幅度等多项纪录,多家企业在弱市之中依然大幅吸金也引来广泛争议。境外方面,赴美IPO上半年延续了2010年底的中概股高潮,但上市时间窗口则在海外机构的唱空声中再次关闭;香港资本市场的赢弱,使得中国企业频频推迟其上市计划。

2011年中国企业在全球各主要资本市场IPO的表现普遍不及2010年。A股市场在年初的泡沫顶点迎来了创下最高发行市盈率、最大首日破发幅度等多项纪录,多家企业在弱市之中依然大幅吸金也引来广泛争议。境外方面,赴美IPO上半年延续了2010年底的中概股高潮,但上市时间窗口则在海外机构的唱空声中再次关闭;香港资本市场的赢弱,使得中国企业频频推迟其上市计划。

ChinaVenture投中集团基于旗下金融数据产品CVSource对2011年至今中国企业境内外各资本市场IPO发行的监测,总结盘点出2011年中国企业IPO市场十大最受关注交易。

一、中国水电(601669.SH):融资135亿元

10月18日,中国水利水电建设股份有限公司在上交所挂牌上市,发行股票30亿股,占发行后总股本比例31.3%;每股发行价4.5元,共募集资金约135亿元,为今年规模最大的A股IPO。中国水电庞大的融资量给本来就赢弱不堪的A股市场带来了巨大波动。自7月29日其上市申请获得证监会批准后,至IPO前一个交易日,沪深300指数下跌10.27%;其上市当日的沪深300指数跌幅更是达到2.80%。

二、上海医药(02607.HK):融资152.8亿港元

5月20日,上海医药集团股份有限公司在港交所主板挂牌上市,发行股票6.64亿股,占发行后总股本比例25%;每股发行价23港元,共募集资金约152.8亿港元,为今年规模最大的A股IPO。虽然上海医药上市前夕遭到竞争对手举报,且15.06倍的超额认购较国药控股港股上市时的 570.11倍相距甚远,但美国辉瑞、淡马锡、中国银行等多个基础投资者参与认购并延长半年锁定期,显示出资本市场对其长期投资价值的认可。

三、人人(RENN.NYSE):融资7.43亿美元

5月4日,人人公司在纽交所挂牌上市,发行5310万份ADS,占发行后总股本比例13.9%;每份ADS发行价14美元,共募集资金约7.43亿美元,为今年规模最大的中国企业赴美IPO。凭借“中国Facebook”的概念,人人打包以人人网和糯米网作为核心资产,成为首家在美上市的社交网站;其7.43亿美元的融资规模更是创下中国互联网企业IPO的历史记录。人人上市之后,网秦、世纪佳缘、凤凰新媒体、淘米和土豆网次第登陆华尔街,也引发了境外投资者对于中国概念泡沫的担忧。

四、中信证券(06030.HK):豪华承销团

10月6日,中信证券股份有限公司在港交所主板挂牌上市,发行股票9.95亿股,占发行后总股本比例9.1%;每股发行价13.3港元,共募集资金约132.37亿港元。由于港股市场颇为惨淡,新股发行更是少有问津,为保证融资计划,中信证券将其承销团由最初的3家全中资团队,一路扩大到包括摩根士丹利、美银美林、建银国际、中银亚洲等全球顶尖投行在内的18家豪华承销团队。最终中信证券成功完成IPO,成为首家“A+H”股的内资券商。

五、华锐风电(601558.SH):每股发行价90元

1月13日,华锐风电科技(集团)股份有限公司在上交所挂牌上市,发行股票10510万股,占发行后总股本比例10.5%;每股发行价90元,共募集资金约94.6亿元。乘着今年初火爆的市场气氛,华锐风电以每股90元的价格登陆上交所,刷新了中国神华上市时36.99元的发行价记录。但来自各方泡沫质疑令华锐风电表现欠佳,上市首日收报于81.37元,跌幅达9.59%;而根据其季报,今年前三季华锐风电营业利润同比下滑57.45%,已披露“全年营业利润下滑或将超50%”的预警信息。

六、新研股份(300159.SZ):发行市盈率150.82倍

1月7日,新疆机械研究院股份有限公司在深交所创业板挂牌上市,发行股票1060万股,占发行后总股本比例25.9%;每股发行价69.98元,共募集资金约7.4亿元。新研股份上市恰逢A股IPO的市盈率泡沫达到顶点,其150.82倍的发行市盈率创下A股历史最高纪录;上市首日更是上涨52.36%,以106.62元/股的价格收盘。此后,新股泡沫日渐缩小,发行市盈率开始逐渐下滑。

七、庞大集团(601258.SH):上市首日跌幅23.2%

4月28日,庞大汽贸集团股份有限公司在上交所挂牌上市,发行股票1.4亿股,占发行后总股本比例13.4%;每股发行价45元,共募集资金约63亿元。庞大集团上市恰逢A股IPO泡沫破裂,其39.64倍的发行市盈率依然延续了之前的新股发行“三高”势头,故遭遇到上市首日23.2%的史上最大新股跌幅,被市场誉为“破发王”。4月A股的平均首日破发率,也达到创纪录的66.7%。

八、奇虎360(QIHU.NYSE):中国模式获境外投资者认可

3月30日,北京奇虎科技有限公司在纽交所挂牌上市,发行1,211万份ADSs,占发行后总股本比例为6.99%;每份ADS发行价为14.5美元,共募集资金约1.76亿美元。尽管适逢中东动乱和日本大地震,市场波动较大,并且IPO窗口并未打开,但拥有独特商业模式的奇虎360依然成功完成赴美上市,并获得了超出40倍的认购,上市当日收盘价更是大涨134.5%。随后,世纪互联(VNET)、世纪佳缘(DATE)、凤凰新媒体(FENG)等企业先后上市,在第二季度掀起了一股中国互联网企业上市的小高潮。

九、土豆网(TUDO.NASDAQ):婚变纠纷延误上市时机

8月17日,上海全土豆网络科技有限公司在纳斯达克挂牌上市,发行600万份ADS,占发行后总股本比例21.2%;每份ADS发行价29美元,共募集资金约1.74亿美元。作为国内曾经最大的视频网站,土豆网在2010年11月向SEC提交上市申请,后由于其创始人私人原因而遭遇搁置;同年12月,其最大的竞争对手优酷(YOKU.N)成功登陆纽交所,并于今年5月增发股票再融资5.93亿美元,资金与竞争实力迅速提升;2011年4月,土豆网重启IPO,却又逢海外机构看空中概股,错过最佳上市窗口;在上市计划一再推迟、资金链岌岌可危的情况下,土豆网终于完成,但市值已远低于优酷。土豆网上市后,中国企业赴美上市窗口正式关闭。

十、八菱科技(002592.SZ):飙泪老总涉嫌犯罪

11月11日,南宁八菱科技股份有限公司在深交所中小板挂牌上市,发行股票1890万股,占发行后总股本比例25.03%;每股发行价17.11元,共募集资金约3.23亿元。早在今年6月,八菱科技就曾因提供有效申报的询价对象不足20家而被迫中止发行,创出A股首例;10-11月,媒体在八菱科技二次过会前后曝出董事长顾瑜在发审会上哭诉上市艰辛、涉嫌职务侵占罪被公安机关连侦查的新闻,广受业界关注;在保障多方利益平衡,保荐机构及律师回避对其上市发表意见的背景下,八菱科技顺利完成IPO,令市场一片哗然。

附表:

附表1 2011YTD中国企业A股IPO融资规模TOP10

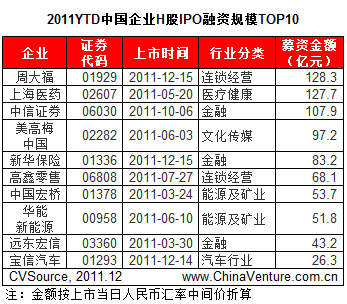

附表2 2011YTD中国企业H股IPO融资规模TOP10

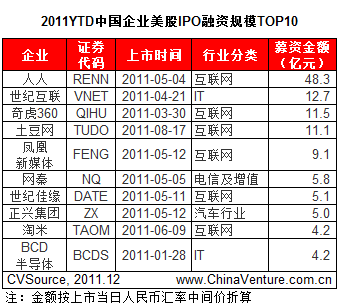

附表3 2011YTD中国企业美股IPO融资规模TOP10

附:近期相关报告

研究垂询

王甲 Isaac Wang(分析师)

Email:isaac@chinaventure.com.cn

媒体垂询

杨啸萌 Ada Yang

Tel:+86-10-59799690-694

Fax:+86-10-57636090

Email:Ada@chinaventure.com.cn

关于CVSource

CVSource是ChinaVenture投中集团旗下专业的金融数据产品,为投资经理、证券分析师等金融人士提供市场情报、股权交易、企业财务、行研成果等各个层面的数据、资讯和分析工具,帮助客户高效准确的研究市场,寻找并评估投资机会。CVsource主要客户群体为投资机构、战略投资者、投资银行、资产管理公司、有限合伙人、咨询公司、会计师事务所、高校等。

关于ChinaVenture投中集团

ChinaVenture投中集团是一家领先的中国市场金融数据及商业信息服务提供商。ChinaVenture通过旗下数据产品CVSource,为活跃于中国市场的投资机构、投资银行、战略投资者、资产管理公司等各类金融客户提供专业的数据、资讯及分析工具,同时运营中国PE/VC行业第一门户网站www.ChinaVenture.com.cn,并举办各类投资会议。ChinaVenture投中集团成立于2005年,在北京、上海和深圳设有办公室。